生涯で数千万は変わってくる。所得について。「課税所得」はいくらですか?「可処分所得」はいくらですか?あなたは答えられますか?また、サラリーマンは奥さんを社長にしろ。

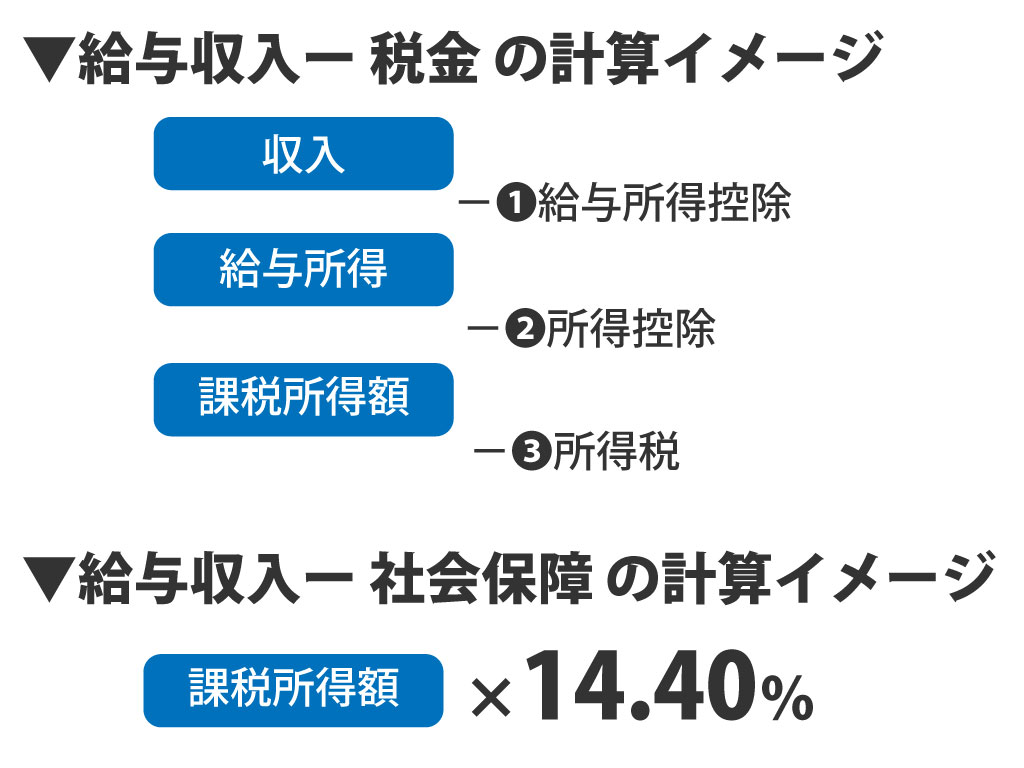

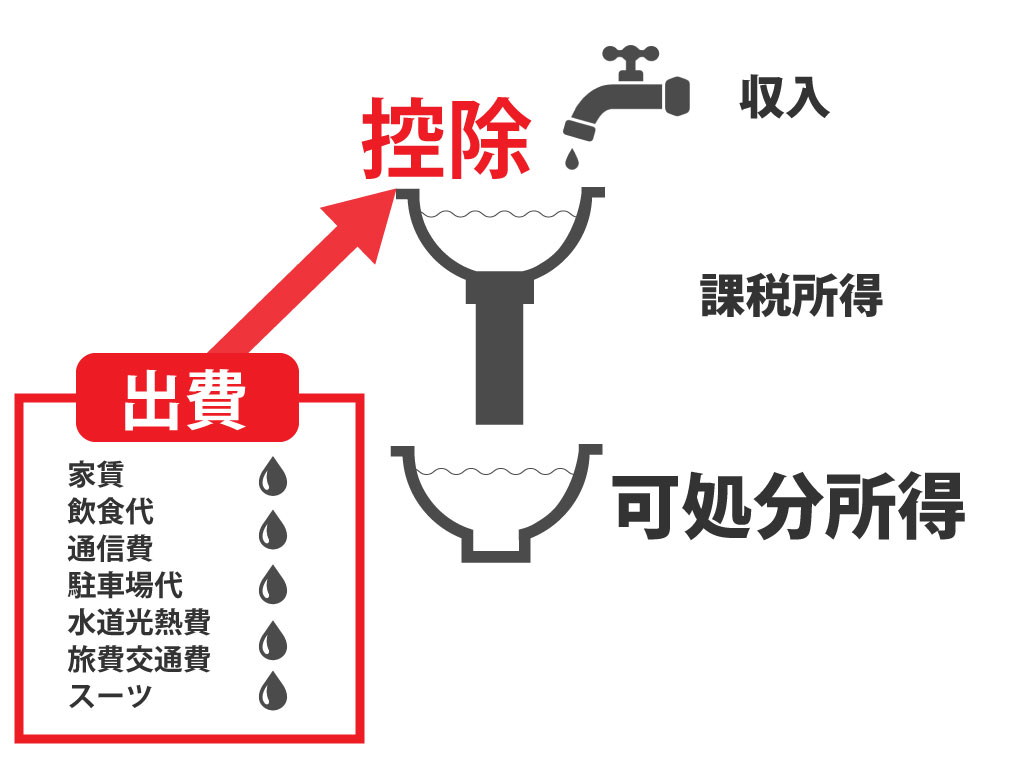

収入-(経費)控除=所得

「収入税」とはいわず、「所得税」という。

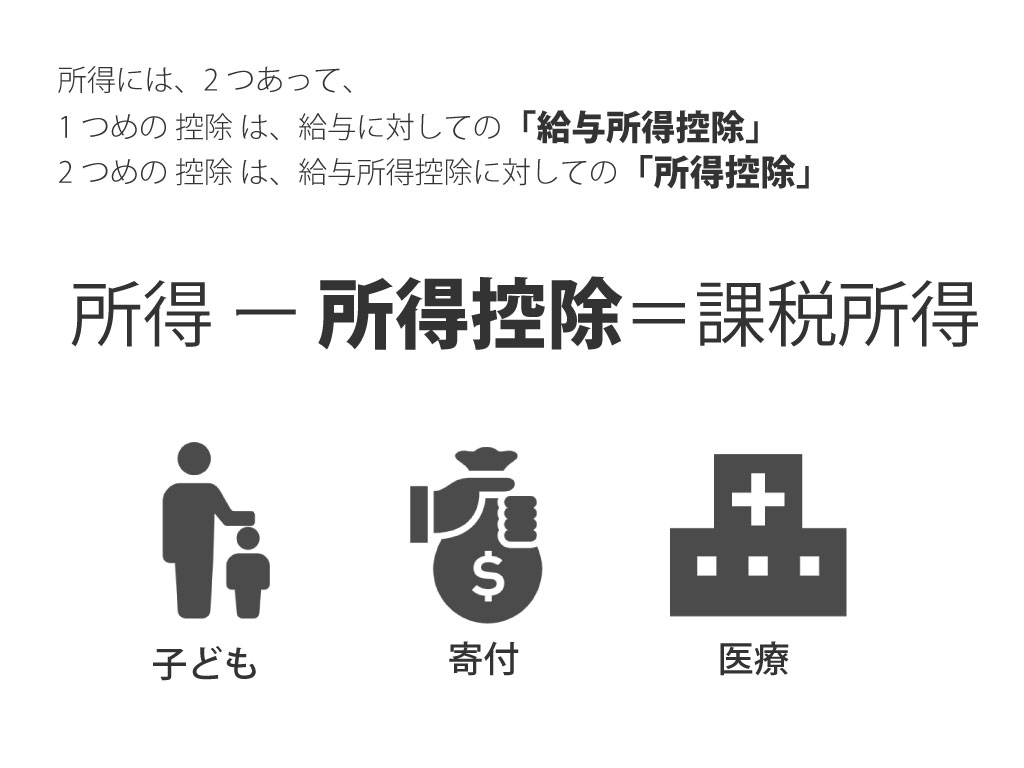

控除は例えば、ピンピン元気で介護いらない親を持っている人と、介護が絶対に必要な親を持っている人が同じ環境ではない。

年収1000万×税金は間違いで、

(年収1000万-控除)×税金

控除=個人個人の生活環境の違いを公平に反映させるためにある

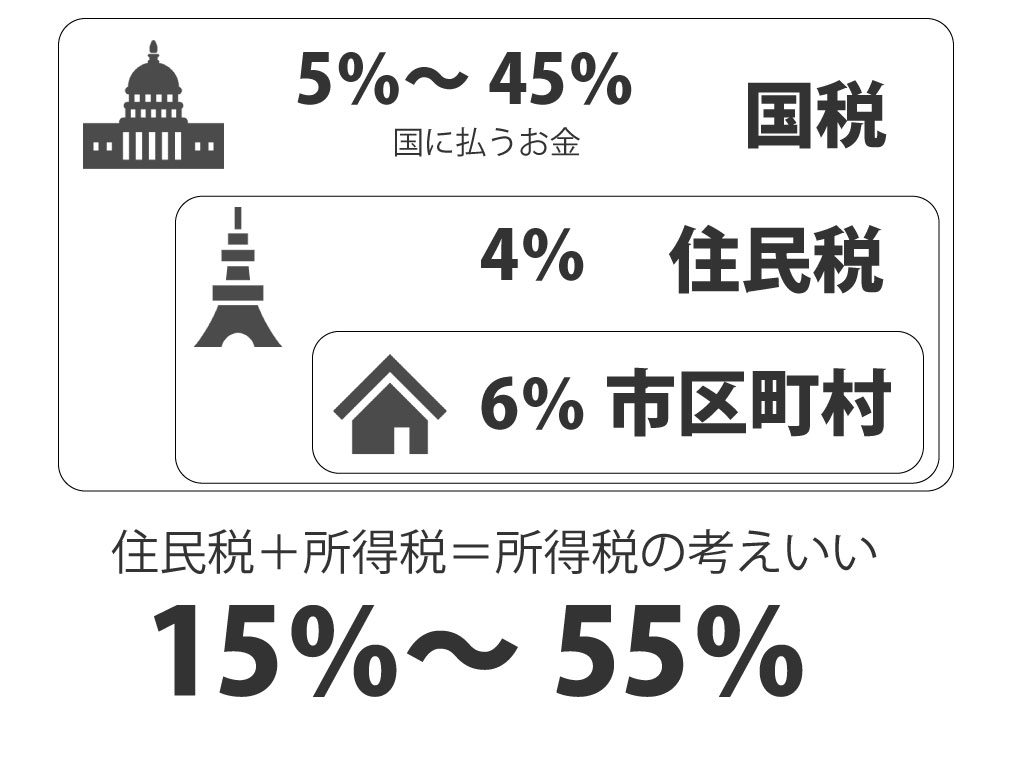

シンプルに大体これくらいと覚えばOK

【収入ー給与所得控除等=所得】とかの書類に書かれているけど、これも無視してOK。ややこしいこと覚えるのは一旦横においておこう。(等…特定支出控除)

例えば1000万円の収入のサラリーマンなら200万の給与所得控除があり、800万円の所得となる。もし800万円を寄付したら、課税所得は0円。

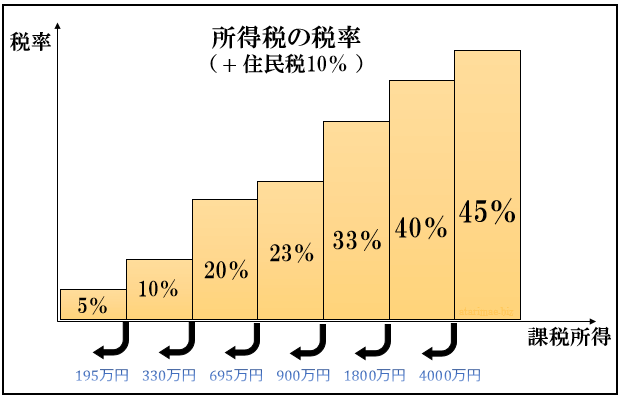

この「課税所得」に対して「所得税率」(表Bでいう33%)がかかる。

この下の図がわかりやすいので覚えておく!

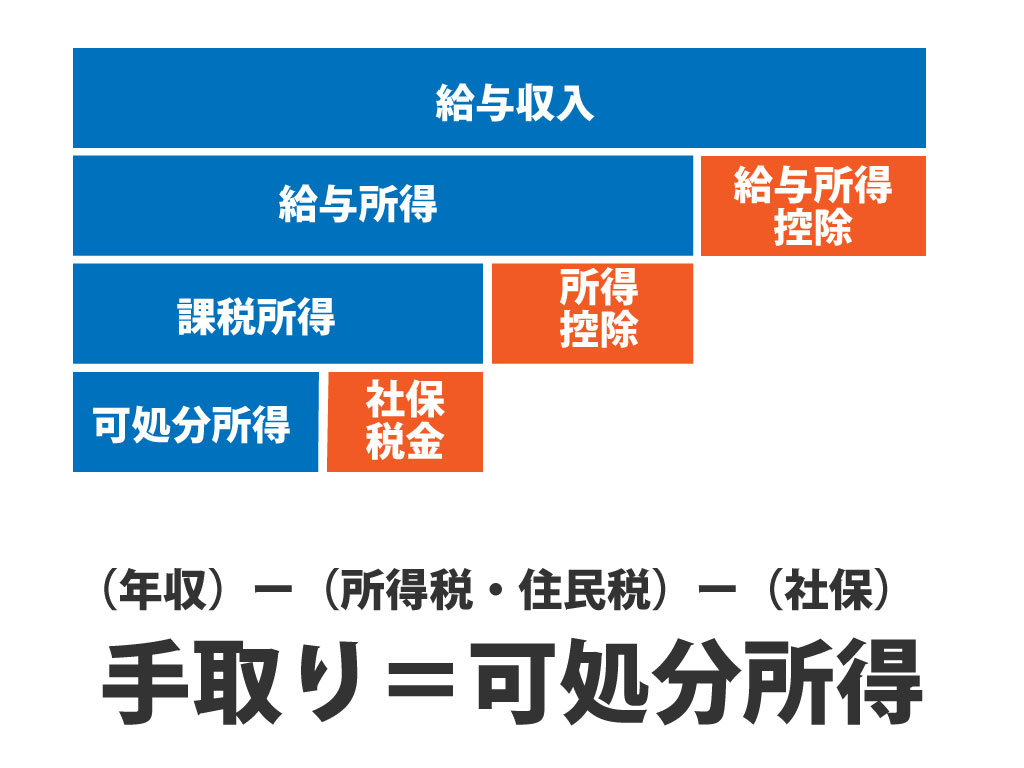

例えば、1000万円収入のサラーリーマン場合、給与所得控除(一定額引)200万円で、給与所得が800万円。さらに、所得控除を引く。(なかったとして0円だった場合)課税所得が800万円になり、所得税率33%を掛けると、所得税が200万。課税所得の800万円に社保14.40%がかかり、手取りが約700万円となる。

ここまで理解できれば、確定申告ができるのでやってみよう!

お金が残る3つの魔法

副業や、残業を増やして収入を増やす前に知っておいて欲しいこと

副業や残業で収入が増しても、【税・保証】が増えるだけで、可処分所得への影響は小さい。

なので、「控除さま」をしっかりと使おう。

課税所得出費

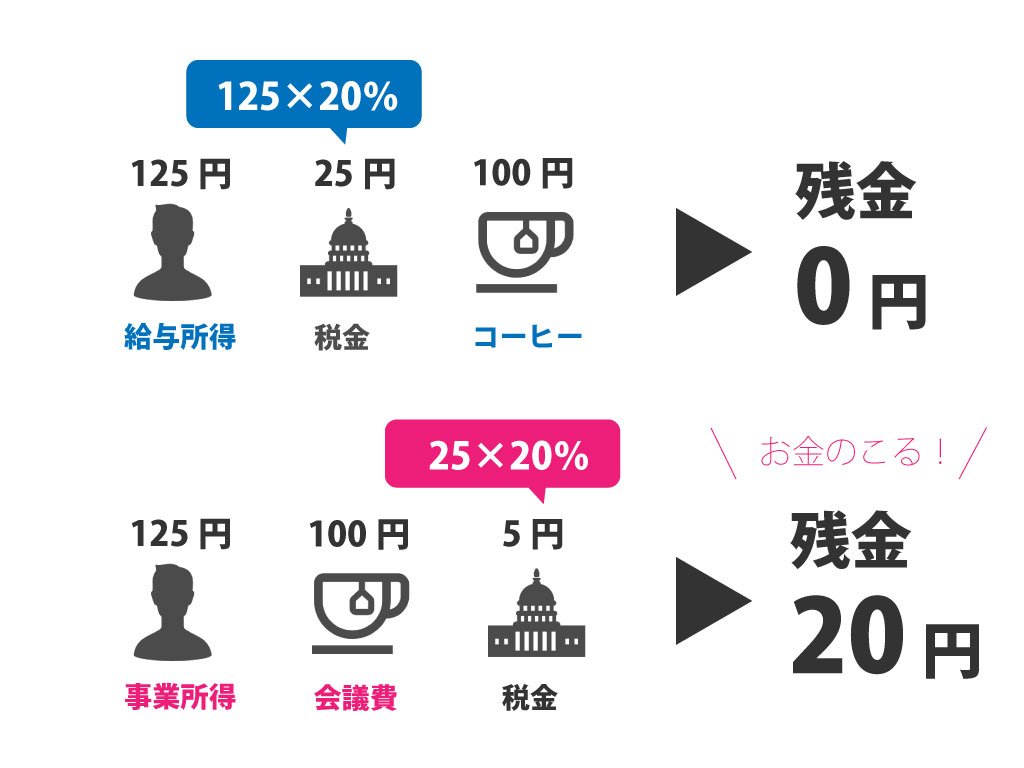

例えば、100円のコーヒーを買うのにいくら必要ですか?

あれ?事業所得から、会議での経費としてなら、お金が残ってる?!

この対策をしてしっかりやればお金を残すことができる。

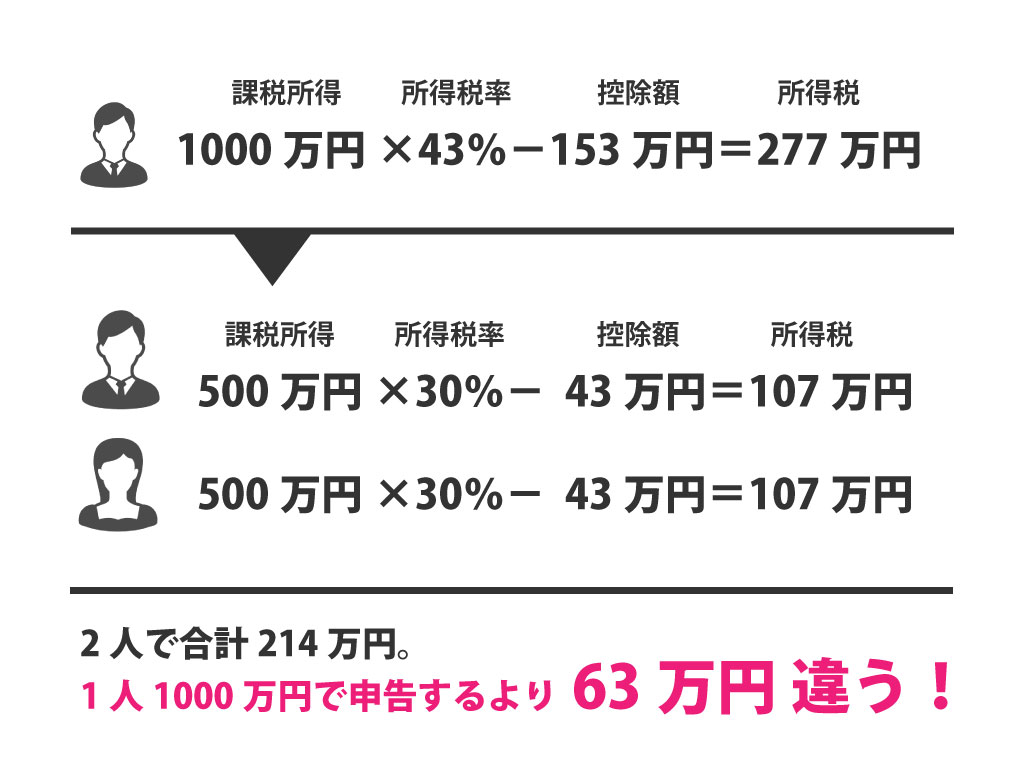

所得分散

これも絶対にやってほしい。

下の表をみてわかる通り、収入は上がるほど、所得税の税率が高くなる!

なので、奥さんがいたり、親と同居している(だれでもいいけど)なら、会社を作らせて、「所得分散」をしてみよう。

損益通算

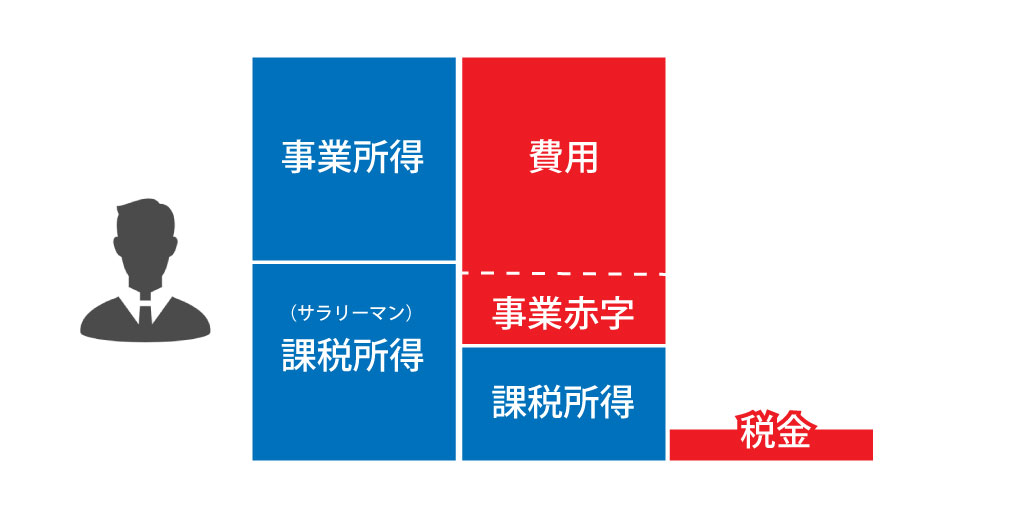

例えばサラリーマンが副業していて副業の方が赤字になってしまうと、残りの所得にのみ税金がかかってくる。

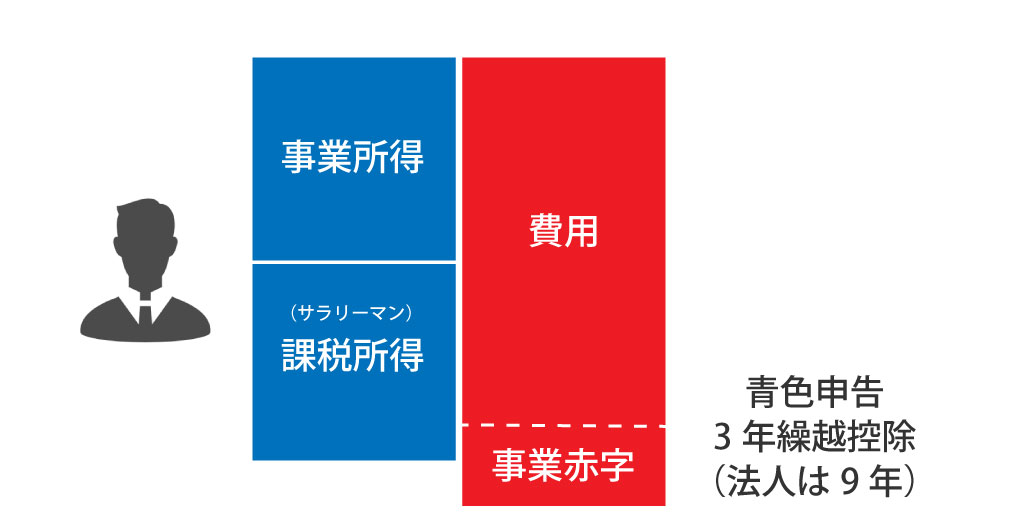

じゃあ、副業の方の赤字がかなり大きく、所得が無い状態もありえる。その場合は、3年繰越控除となる。

減価償却

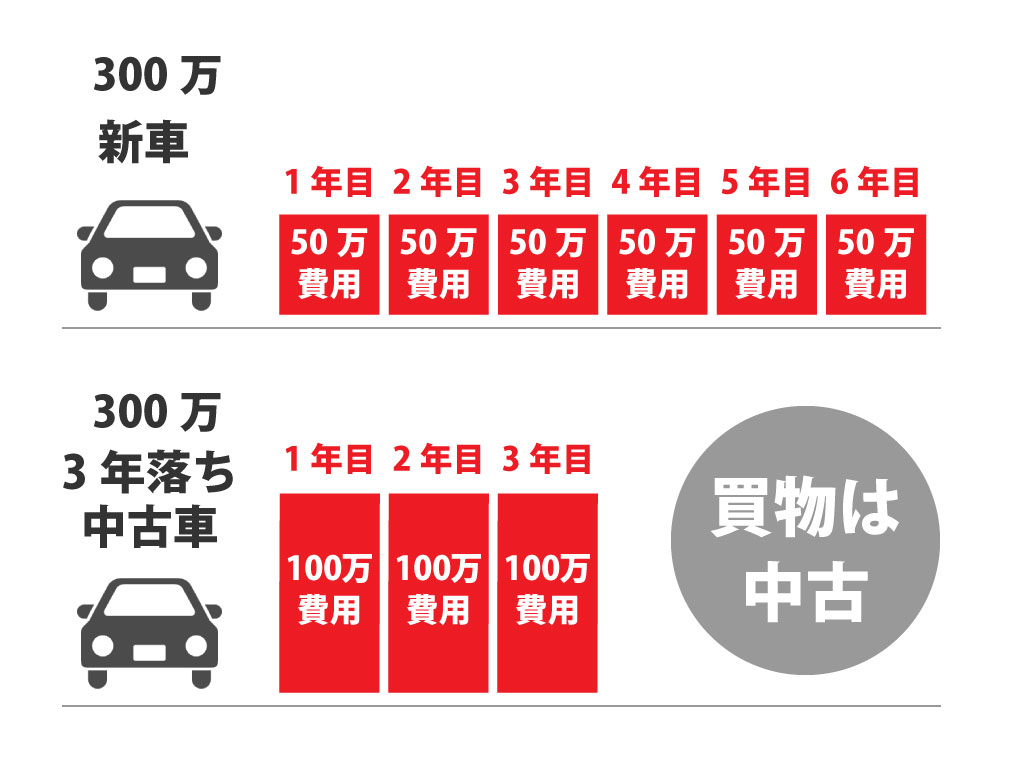

年月が経つことによって劣化してその価値が減っていく固定資産は、毎年一定額や一定の割合で、分割して費用にする。

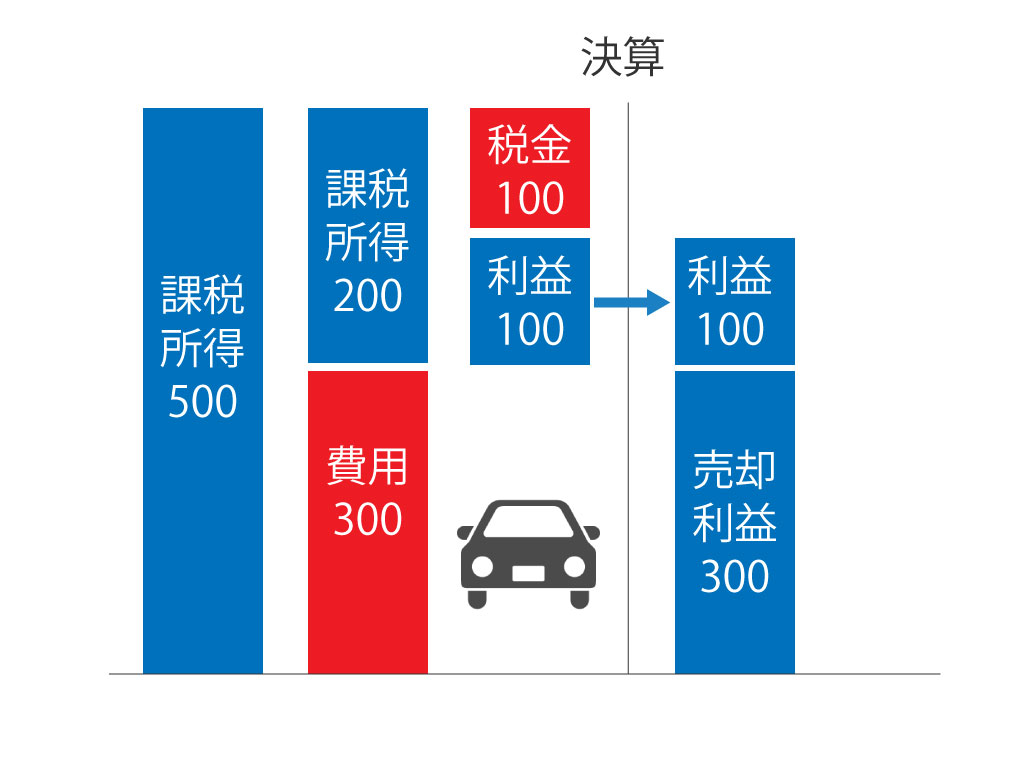

たとえば、車を300万円で購入したとします。それを減価償却しなかったら、どうなるでしょうか。300万円をそのまま経費としたら、それまで毎年黒字だったのに赤字になってしまうかもしれません。

もう少しいうと、新車より中古車で3年落ちがいいです。3年で価値はなくなるとされ1年あたりの減価償却の額が大きくなるので、税金対策になります。

今日のまとめ

・経費は課税所得シンクから摘出するべき。

・100円のコーヒーすらも値段が変わる。

・所得分散を行い、所得手取りを増やす

・損益通算を行い、給与と事業収入を確定申告

以上となります。最後までお読みいただきありがとうございました。